务必搞懂!美国黄金期货保证金:深入解析与全面指南

在美国金融市场中,黄金期货是一种重要的投资工具,其独特的交易机制和高杠杆特性吸引了大量投资者。本文将详细探讨美国黄金期货保证金的相关内容,包括其定义、功能、影响因素以及交易策略等,旨在为读者提供一份全面的指南。

1. 定义与概念

美国黄金期货保证金是指投资者在买卖黄金期货合约时,必须按照交易所规定的比例支付的一定金额,作为履行合约义务的担保。它是一种确保交易双方履约的重要机制,有助于降低违约风险。

2. 保证金的类型

- >初始保证金:投资者在开仓时需要支付的最低保证金金额,通常占合约价值的一定比例。

- >维持保证金:为了保持仓位不变,投资者账户中必须维持的最低保证金水平。一旦保证金低于此水平,投资者将收到追加保证金的通知。

- >追加保证金:当市场价格不利时,投资者可能需要追加的保证金,以使其账户恢复到初始保证金或维持保证金的水平。

3. 保证金的作用

- >风险管理:通过收取保证金,交易所能够有效控制市场风险,防止投资者因价格波动而违约。

- >杠杆效应:保证金制度允许投资者使用少量资金控制大额合约,从而放大投资收益(但同时也放大了风险)。

1. 价格发现

黄金期货市场是全球金融市场的重要组成部分,其价格发现功能对于全球经济具有重要影响。通过保证金交易,投资者可以更加积极地参与市场交易,从而促进价格的有效形成。

2. 套期保值

黄金期货保证金交易为投资者提供了套期保值的工具。通过买入或卖出黄金期货合约,投资者可以锁定未来的金价,从而规避价格波动带来的风险。这对于金矿企业、珠宝商等黄金产业链上的企业尤为重要。

3. 投机获利

由于保证金交易具有较高的杠杆效应,因此也吸引了大量投机者参与。投机者通过预测金价走势,利用保证金交易获取利润。然而,需要注意的是,投机也伴随着较高的风险。

1. 金价波动

金价的波动直接影响到黄金期货合约的价值,进而影响到保证金的比例。当金价上涨时,合约价值增加,所需的保证金也会相应增加;反之亦然。

2. 交易所政策

交易所会根据市场情况调整保证金比例。例如,在市场波动较大或临近交割月时,交易所可能会提高保证金比例以应对潜在的风险。

3. 投资者信用状况

投资者的信用状况也会影响到保证金的比例。一般来说,信用良好的投资者可以享受较低的保证金比例;而信用较差的投资者则可能需要支付更高的保证金。

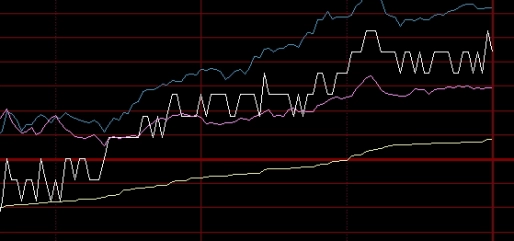

1. 趋势跟踪策略

趋势跟踪是一种常见的交易策略,通过分析金价的历史走势来预测未来价格。投资者可以根据趋势线的判断来买入或卖出黄金期货合约。在趋势跟踪策略中,合理管理保证金至关重要。投资者应根据市场情况适时调整仓位和保证金水平,以确保资金安全并最大化收益。

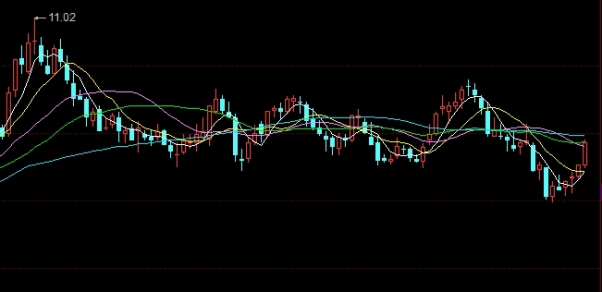

2. 对冲策略

对冲策略是一种通过建立相反头寸来抵消市场风险的方法。在黄金期货交易中,投资者可以通过买入或卖出相关资产(如现货黄金、其他期货合约等)来实现对冲。对冲策略可以帮助投资者降低单一市场的风险暴露,提高整体投资组合的稳健性。在实施对冲策略时,投资者需要密切关注市场动态和保证金变化,及时调整对冲头寸和保证金水平。

3. 资金管理与风险控制

在美国黄金期货交易中,资金管理和风险控制至关重要。投资者应根据自己的风险承受能力和投资目标制定合理的资金管理计划,并严格执行止损和止盈策略。同时,投资者还应关注市场动态和政策变化,及时调整交易策略和保证金水平以应对潜在风险。

美国黄金期货保证金是黄金期货交易中不可或缺的一部分,它对于保障交易双方履约、降低市场风险具有重要意义。通过深入了解保证金的定义、功能、影响因素以及交易策略等方面的知识,投资者可以更加理性地参与黄金期货交易并做出明智的投资决策。然而,需要注意的是,黄金期货交易具有较高的风险性,投资者在参与前应充分了解市场规则并谨慎评估自身风险承受能力。