格局打开!国内期货保证金多少(国内期货保证金详解)

在金融市场中,期货交易作为一种重要的投资工具,吸引了大量投资者的关注。然而,对于许多新手来说,期货市场的复杂性和专业性往往令人望而却步。其中,期货保证金作为参与期货交易的门槛之一,其重要性不言而喻。将详细解析国内期货保证金的概念、计算方法及其影响因素,帮助读者更好地理解期货市场并做出明智的投资决策。

1.1 定义

期货保证金是指投资者在进行期货交易时,按照一定比例向期货公司或交易所缴纳的资金,用于保证合约的履行和弥补潜在的损失。它是期货交易中的一种信用保障机制,确保交易双方能够按照约定履行合同义务。

1.2 作用

- >信用保障:通过收取保证金,确保交易双方有足够的资金履行合约,降低违约风险。

- >风险管理:保证金制度有助于控制市场风险,防止因价格波动导致的巨大损失。

- >杠杆效应:保证金允许投资者以较小的资金投入控制较大的合约价值,放大了资金的使用效率。

2.1 固定保证金体系

在固定保证金体系下,保证金分为原始保证金和维持保证金两种。原始保证金是开仓时需要缴纳的最低资金量,而维持保证金则是在持仓期间保持仓位所需的最低资金水平。当账户中的资金低于维持保证金时,投资者需追加保证金至原始保证金水平。

例如,某商品期货的原始保证金为5%,维持保证金为3%。如果该商品的合约价值为10万元,则开仓时需要缴纳的原始保证金为5000元(10万元 5%),维持保证金为3000元(10万元 3%)。

2.2 比例保证金体系

比例保证金体系下,保证金按照合约价值的一定比例动态计算。这种方式更加灵活,能够根据市场波动自动调整保证金水平,从而更好地管理风险。

例如,沪深300指数期货的保证金比例为12%。如果结算价为4000点,每张合约的价值为120万元(4000点 300元/点),则每张合约的保证金为14.4万元(120万元 12%)。

3.1 合约品种

不同的期货合约品种具有不同的保证金要求。一般来说,农产品、金属等实物商品的保证金比例较低,而金融衍生品如股指期货的保证金比例较高。

3.2 市场波动性

市场波动性越大,交易所要求的保证金比例越高。这是因为高波动性意味着更高的风险,需要更多的保证金来保障合约的履行。

3.3 政策调整

监管机构和交易所会根据市场情况适时调整保证金比例。例如,在市场过热或出现异常波动时,可能会提高保证金比例以抑制投机行为。

3.4 投资者资质

对于不同类型的投资者,保证金要求也可能有所不同。机构投资者通常享有较低的保证金比例,而个人投资者则需要缴纳更高的保证金。

4.1 合理选择合约品种

根据自身的风险承受能力和投资目标,选择适合的期货合约品种。避免盲目追求高杠杆而导致过大的风险暴露。

4.2 严格控制仓位

不要满仓操作,保持一定的现金储备以应对突发情况。合理的仓位管理可以有效降低风险并提高资金使用效率。

4.3 关注市场动态

密切关注市场新闻和数据发布,及时调整交易策略。了解最新的监管政策和交易所规则变化,以便更好地应对市场波动。

4.4 利用技术分析工具

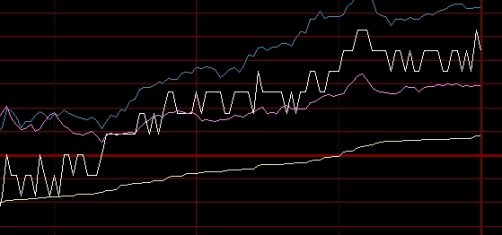

运用技术分析工具如趋势线、均线等辅助判断市场走势,提高交易决策的准确性。同时,结合基本面分析,全面评估市场状况。

期货保证金是期货交易中不可或缺的一部分,它不仅关系到交易的成本和风险,还直接影响到投资者的收益潜力。通过深入了解期货保证金的概念、计算方法及其影响因素,投资者可以更加科学地进行交易决策,提高投资回报率。希望能为广大投资者提供有益的参考,助力大家在期货市场中取得成功。