拿来即用!国内期货保证金总数(定义、计算方法、影响因素)

在金融投资领域,期货交易因其高杠杆特性和灵活的交易机制吸引了大量投资者。然而,这种高收益的同时也伴随着高风险。为了管理这些风险,期货市场引入了保证金制度。将详细探讨国内期货保证金总数的相关内容,包括其定义、计算方法、影响因素以及如何合理管理保证金。

1. 定义与作用

>期货保证金是指投资者在进行期货交易时,必须按照交易所规定的标准缴纳的一定比例的资金,用于保证合约的履行和覆盖潜在的损失。这部分资金可以视作一种“信用押金”,确保交易双方遵守规则,降低违约风险。

2. 保证金的类型

- >初始保证金:投资者在开仓时需要缴纳的最低资金量。

- >维持保证金:持仓期间需保持的最低资金水平,如果账户余额低于此水平,投资者会收到追加保证金的通知。

- >可用保证金:账户中可以用于开新仓或提现的资金。

1. 基本公式

期货保证金的计算公式通常为:

[ \text{保证金} = \text{合约价值} \times \text{保证金比例} ]

2. 实例解析

假设某期货品种的合约价值为100,000元,保证金比例为10%,则所需保证金为:

[ \text{保证金} = 100,000 \times 10\% = 10,000 \text{元} ]

3. 不同品种的保证金比例

不同的期货品种由于其波动性和风险程度不同,保证金比例也会有所差异。例如,股指期货的保证金比例通常较高,而商品期货则相对较低。

1. 市场波动性

市场的波动性越大,交易所要求的保证金比例就越高,以应对潜在的价格剧烈波动带来的风险。

2. 合约类型

不同类型的期货合约(如农产品、金属、能源等)有不同的保证金要求,这反映了它们各自的市场特性和风险水平。

3. 政策调整

监管机构和交易所会根据市场情况调整保证金比例,以维护市场的稳定运行。例如,在市场过热时提高保证金比例,以抑制投机行为。

1. 控制仓位

避免过度杠杆化,根据自身的风险承受能力合理安排仓位,确保有足够的资金应对可能的市场波动。

2. 及时追加保证金

当市场走势不利时,要及时追加保证金,以免被强制平仓。同时,也要关注账户中的可用资金,确保能够快速响应市场变化。

3. 多元化投资

通过分散投资来降低单一品种的风险,不要将所有资金集中在一个期货品种上。这样可以在一定程度上减少因某一品种剧烈波动而导致的整体损失。

4. 持续学习与研究

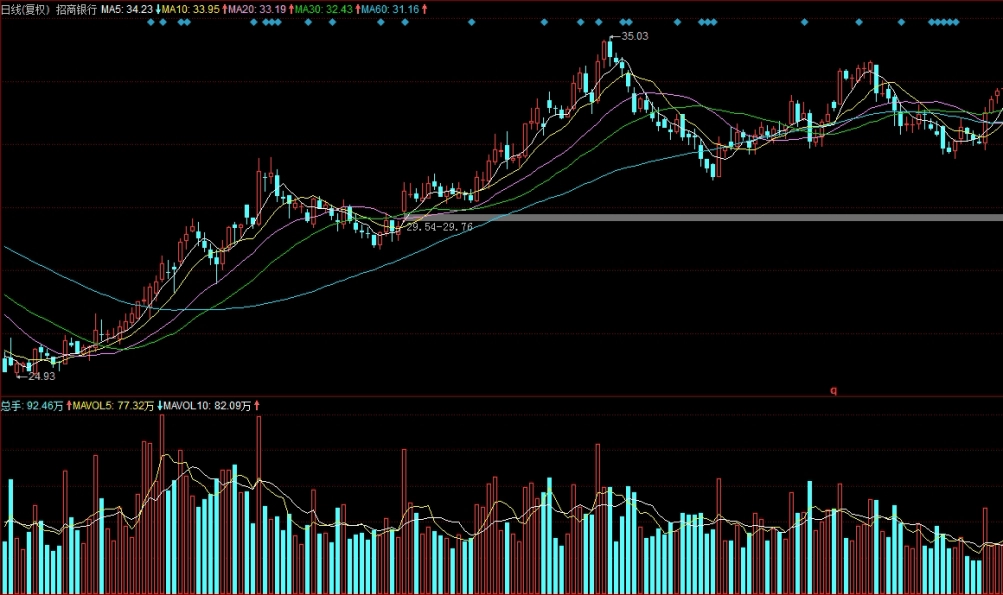

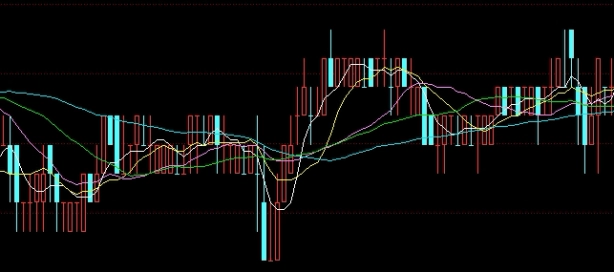

深入了解期货市场的运作机制和各种影响因素,掌握技术分析和基本面分析的方法,提高自己的交易技能和判断能力。

期货保证金是期货交易中不可或缺的一部分,它既是风险管理的工具,也是投资者进入市场的门槛。合理管理和使用保证金,可以帮助投资者在期货市场中更好地控制风险,实现稳健盈利。希望能为广大投资者提供有益的参考和指导。